中美贸易战争端再度升级,美方的2000亿关税落地,而中国也积极的应对,在这个背景下,很多人担心关税问题会导致股市出现巨大的连锁反应,不过似乎并没有像大家想的那样往坏的方面走,反而是全球股市大涨,具体怎么回事呢?

日前中美双方宣布了迄今为止规模最大的一轮关税政策,但未能削弱市场风险情绪,这也许是因为周三中方表示,中国决不会走靠人民币贬值刺激出口的路。

贸易战升级,为何股市仍大涨?

周二,美国和中国宣布它们最激进的贸易关税声明后,市场像是在上演“卖事实”的典型戏码,市场风险情绪仍出现反弹,隔夜道指上涨逾180点,标普接近新高,中国股市周二和周三连续上涨。

每个人都在寻找市场如此反应的原因,有分析认为,除了市场提前消化了关税消息外,部分原因还在于中国在最新一轮关税政策中选择对美商品加征关税的幅度为5-10%,而不是全面采用10%的水平,也就是中方采取了一种比较温和的反制措施。

此外,李克强总理9月19日在2018年天津夏季达沃斯论坛开幕致辞中表示,中国决不会走靠人民币贬值刺激出口的路;中国坚持市场化汇率改革方向不变,不仅不会搞竞争性贬值,还要为汇率稳定创造条件。这次讲话也提振了市场情绪。

关税“靴子”落地 金属价格也上涨

除了股市表现良好外,金属股票价格也出现上扬。

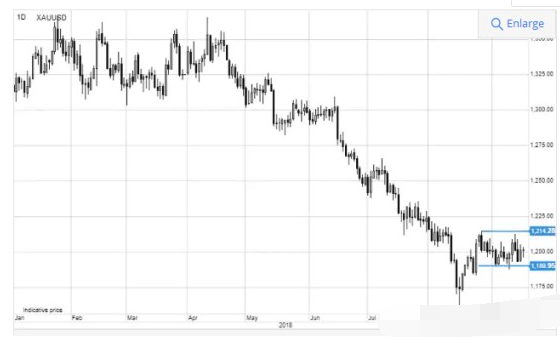

受关税消息影响,金价承压,一直窄幅震荡,在1200美元/盎司关口附近徘徊。过去一个月,金价表现一直如此,在此期间,杠杆基金和交易所交易基金持续抛售黄金,黄金消化了这些抛压。

美国要对华商品加征关税的消息因被市场提前消化,加上中国计划增加基础设施支出以抵消经济负增长影响的消息,一定程度上缓解了市场的紧张情绪。由于债券、股票,尤其是美元反应较为平淡,金价仍停滞不前,但工业金属(包括铂金)价格走高。

高品位铜逼近近期高位2.72美元/磅,因全球最大铜消费国——中国可能增加基础设施支出,一定程度上缓解了自7月以来令铜承压的贸易战担忧。

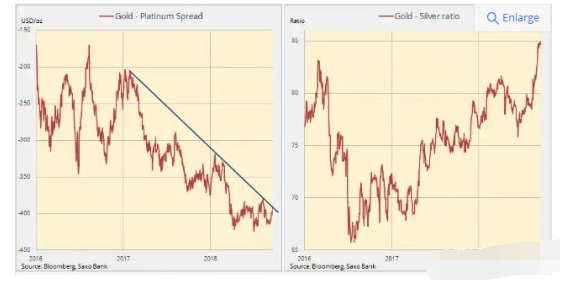

铂金和黄金的价格差创纪录水平,跌至五周低点。自4月份以来,铂金和黄金的价格差曾多次测试420美元/盎司这个创纪录性水平;周二,铂金价格走高,已将价差降至390美元/盎司,目前价差正挑战2017年初以来的下跌趋势。

与此同时,白银价格也在尝试上扬,尽管其不属于完全的工业金属。金银比目前为84.70,接近数十年来高点,但银价仍徘徊在14美元/盎司重要关口上方。

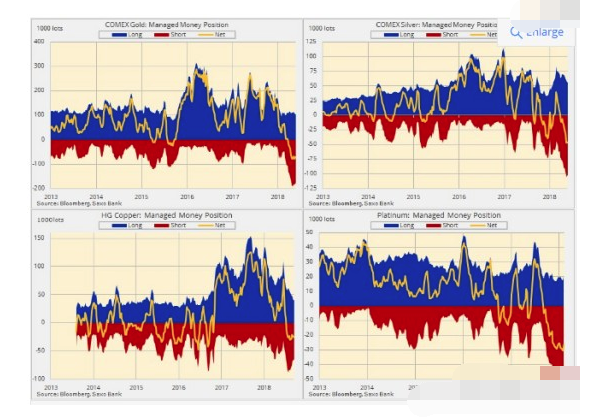

自贸易战6月爆发以来,交易者持仓报告(COT)覆盖的四种主要金属持续承压。白银价格要上扬,需要黄金价格上涨带动,这样才可能开始打破对冲基金目前持有的看跌信念。

如上所述,金价围绕1200美元/盎司关口窄幅波动,要打破那些看跌金价人士的信念,可能需要美元和股市走软,才能为金价上涨提供支撑。市场普遍预计,9月26日的FOMC会议上美联储将再次加息,对黄金的影响可能有限。不过比较重要的是,10年期美国国债实际收益率再度回升,已攀升至近4个月高点0.9%。

金价可能需要突破1214美元/盎司,甚至可能还需要突破1220美元/盎司,才有因空头回补而推升金价的希望。在此之前,盛宝银行对黄金保持中性看法,而根据上文描述的白银和铂金相对便宜或绝对便宜的状况来看,白银和铂金有可能提供更好的投资机会。

市场焦点转移 美债收益率值得关注

关税靴子落地后,目前市场需要关注全球债市表现。上周,10年期美债收益率再次突破重要关口3%,另周三,美国两年期国债收益率触及2.816%,刷新十余年来高位。

今年初,全球市场曾因美债利率快速接近3%的“心理关口”而遭遇“股债双杀”。虽然年初全球市场对美债接近3%反应强烈,但今年5月份,10年期美债收益率一度升破3%,最高涨至3.1%,美股的反应反而没有年初时那么剧烈。标普500指数从4月份重新步入升势,目前仍不时刷新高位纪录。

市场分析人士指出,从估值的角度看,目前标普500市盈率为23.61,倒数为4.24%,仍明显高于10年期美债收益率。毋庸置疑,当前美股估值处于较高位置,相对美债而言变得愈发昂贵,股、债性价比此消彼长,但倒挂的拐点还未出现。这意味着,对于美股而言,美债收益率还不够高。当然,不是说收益率不够高就不会影响市场。

另外华创证券债券研报指出,预计未来美债收益率仍易上难下,理由主要有四点:

一是美国国内通胀预期不断上升。关税政策变化将推升美国进口商品价格,油价上涨风险仍大,而美国薪资增速走高也将推升通胀。

二是预计年内美联储还将加息两次,且可能以更激进的方式应对通胀压力。市场基本认定,本月底美联储加息已是板上钉钉,12月份再加息的概率也已超过75%。

三是美债供给压力不容忽视。由于今年美国国债到期量上升,叠加税改政策增加赤字规模,美债供给量将大增。如果后续特朗普推行基建政策,恐进一步扩大美债供给。

四是美联储按计划缩表,降低美国国债需求。在供给大幅增加的同时,美联储缩表速度在加快,并于今年四季度达到最快,美债需求将进一步降低,这会导致美债收益率大幅上行。

与此同时,浙商证券固收研报预测,到2018年底10年期美债收益率或升至3.1%-3.3%,达到此轮美联储加息周期中美债收益率高点。在1999年以来历次美联储加息周期中,到加息尾声时,10年期美债收益率均持平于美联邦基金目标利率。按股票市场预测,美联邦基金目标利率最终或达3%-3.5%,取其中位数,10年期美债收益率高点或在3.2%左右。

其实在此前就有媒体报道了,即使美国的2000亿大棒落下,中国股市也绝不会被重创,如今真的落下后,A股也并没有出现崩盘式的危机,中国的反击也非常及时,对于美国相关企业也会出现很大影响。了解股票基本面怎么看请常来本网看看。

推荐阅读:

华为获欧盟通行证,相关受益股有哪些?

欧盟草案拟对数字行业征税

美征收25%关税对股市影响,将引起欧盟对此产生了报复性措施!