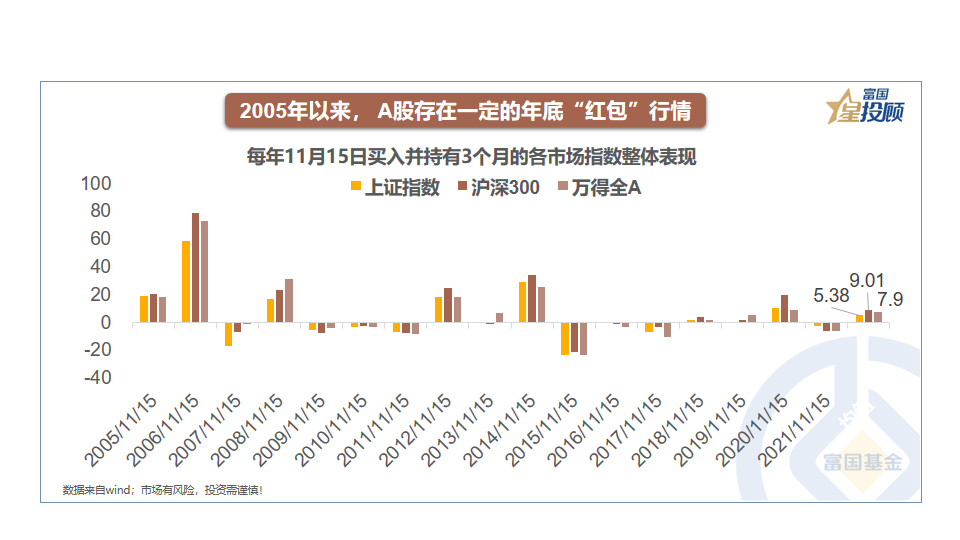

每年年底,由于政治局会议、中央经济工作会议等重磅会议的召开,以及各大机构对于来年的布局与展望,往往导致市场风险偏好提升,推动市场走出一定的“红包行情”,或跨年的“春季躁动”。

01

A股整体上表现出一定的年底“红包”行情。2005年以来,如果自11月15日买入并持有三个月,上证指数、沪深300、万得全A指数的三个月收益均值分别为5.38%、9.01%、7.90%,如果剔除2015年底买入并遭遇的2016“熔断”,A股市场年底行情的整体表现更加突出。

02

年底最强行业,具有“承上启下”特征。如果考虑年底可能的“红包行情”,其中表现最强的三个行业,往往有一个来自于年内整体表现最好的三个行业之一,往往还有一个对来年的强势行业提供指引。客观上体现了年底行情,投资者对于当年的反思和未来的布局。

03

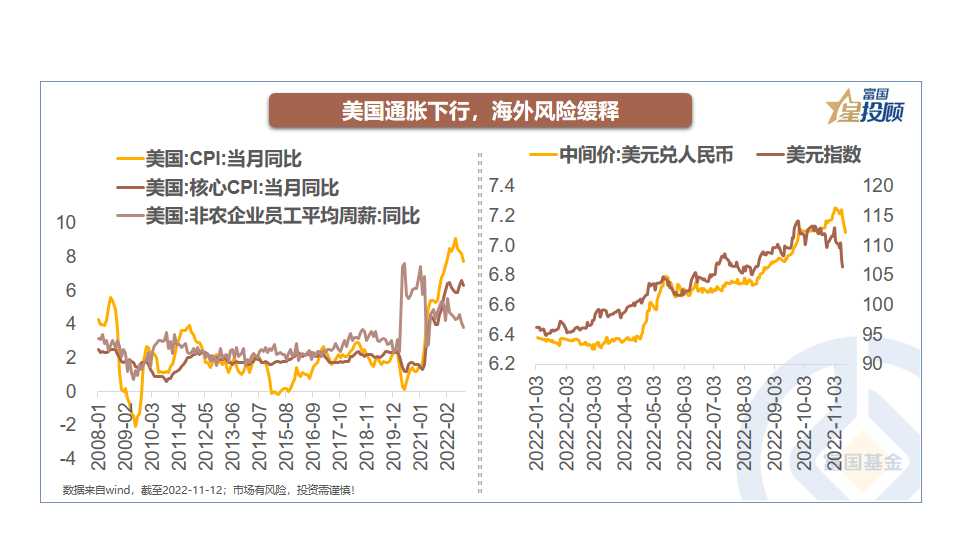

年底“红包”行情核心驱动(1):海外风险缓释。10月份美国CPI同比7.7%、核心CPI同比6.3%,私人非农企业员工平均薪酬同比回落至3.82%,通胀形成回落趋势,推动美元、美债收益率水平筑顶,未来有望趋势性回落。年内压制全球风险资产最大的压力缓释,且存在进一步减压预期。

04

年底“红包”行情核心驱动(2):中美经济周期错位。根据历史数据来看,美国历史上通胀见顶、政策利率见顶,往往预示着经济周期的趋势性回落;从中美两国经济增长来看,自2020年以来中国明显领先周期的“半个身段”,三季度中国GDP的修复和美国GDP的下行预计将是趋势性表现,人民币资产修复或已在路上。

05

年底“红包”行情核心驱动(3):优化防疫“二十条”与民企融资“第二支箭”。日前中央政治局会议研究部署进一步优化防控工作的二十条措施,在精准防疫、科学防疫的基础上,确保生产、生活有序运行,推动企业与居民的生产生活预期的不断修复。而民企融资的“第二支箭”,意在民企融资,重在地产托举,未来或看到更多维度的地产修复。

06

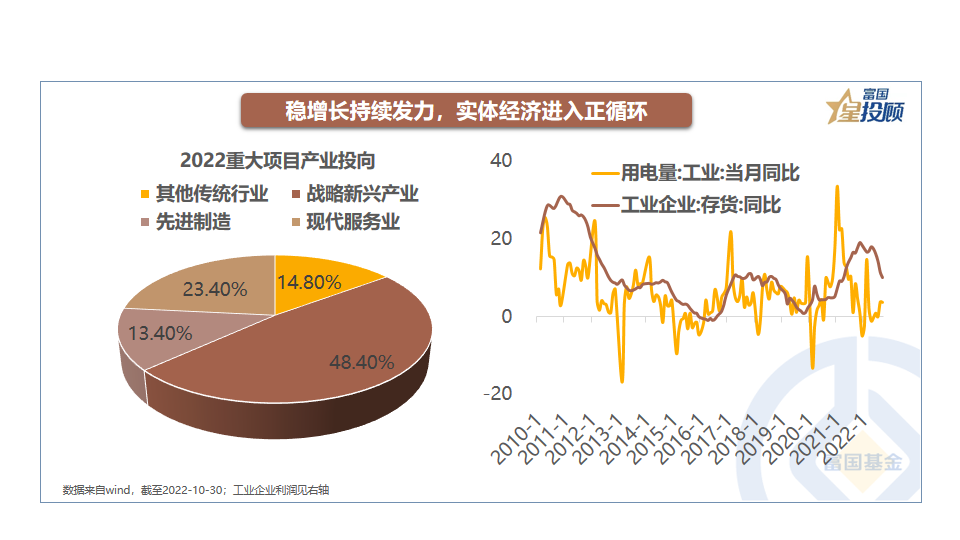

“稳增长”持续发力,实体经济进入正循环。随着“稳增长”政策的持续发力,企业内生动力不断增强。8月份以来,工业企业用电量同比改善,三季度创业板的净利润改善,未来有望进入主动补库存周期,并带动企业利润上升。而“稳增长”也不完全是基建的事,2022年重大项目中,超六成的为战略新兴产业和先进制造业。

07

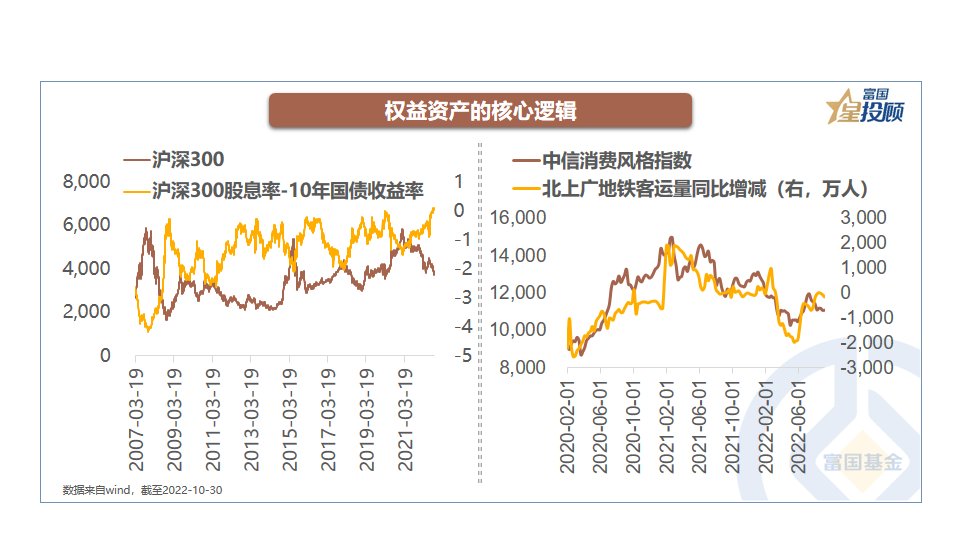

当下权益资产的核心逻辑。短期盈利增长不是核心驱动,风险偏好和预期的改善更为重要。历史上沪深300股息率接近或超过10年期国债收益率都是A股走强趋势的风向标。其中,权益资产中,北上广地铁客运量的同比增减与中信消费风格指数高度相关。

08

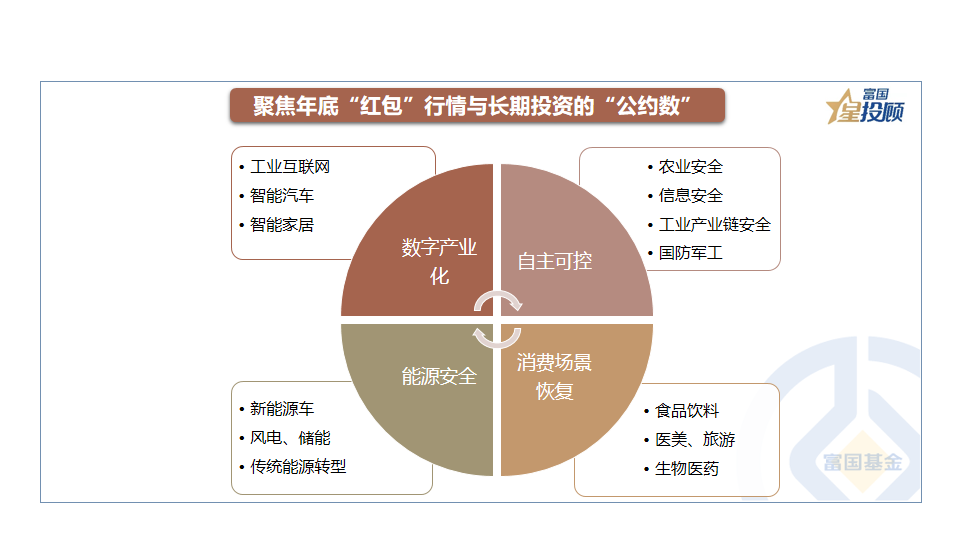

聚焦年底“红包”行情与长期投资的“公约数”。从行情特征来看,年底“红包”行情承先启后,短期最好的行业或主题,一定程度上或是2023年全年表现最佳的行业之一。考虑到政策驱动和基本面因素,数字经济、自主可控、能源安全、消费场景恢复,或是四个重要的考量维度。