由于近期的医药板块表现的不是那么稳定,医药股此起彼伏,涨跌分化较为明显,一些热门股票自然成为了投资者首选了,另外一些很是惨淡,当面对熊市中的医药板块时,我们该做出怎样的投资选择呢?所以下文的分析可要注意了。

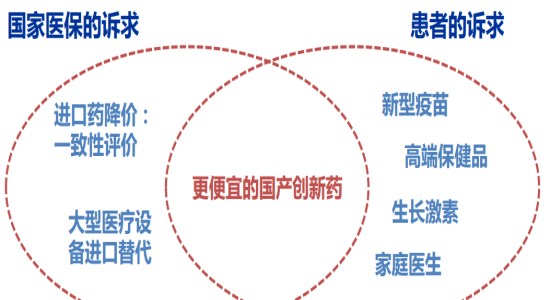

医药行业的不可能三角:医保、患者、药企的三方诉求难以同时满足。

2002年之后我国医疗费用的最大支付方逐渐转为国家医保,在医保基金结余增速放缓的背景下,未来医保支付将会倾向于治疗效果好的药品品种,对于辅助用药的支付会相应减少,整个医保支付结构将得到优化。在不可能三角中,医药公司只有通过解决需求才能实现利润最大化:解决支付方的诉求,提高效率替国家省钱(更便宜的国产创新药、一致性评价质量更好的仿制药、医疗设备进口替代等等);解决患者的诉求,解决临床刚性需求(更便宜的国产创新药)或者可选需求(疫苗、高端中药保健品、生长激素等等)。

寻找医药行业的流量入口型公司。

我们认为要在医药行业的不确定中寻找确定性,最关键的是寻找“流量入口”型公司。

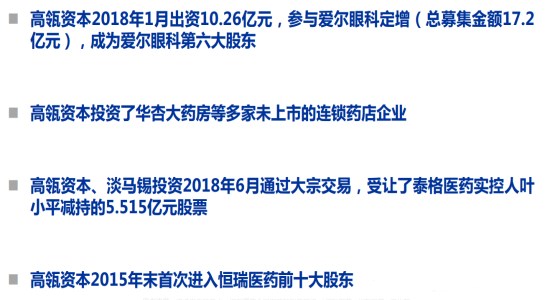

首先,长期战略投资者青睐“流量入口”,近期的战略投资大佬的动态显示出对于确定性的青睐。

医药行业的流量入口分为人才流量与患者流量。

人才流量:抓创新项目的供给。紧跟国外做follow-on式创新,需要研发人才的流量(恒瑞医药、药明康德、凯莱英)和创新药项目的流量(泰格医药)。患者流量:紧抓患者的需求:拥有覆盖全国医院的销售网络(恒瑞医药、华东医药、通化东宝等);连锁OTC药房(益丰药房、老百姓、一心堂、大参林);医疗服务机构(爱尔眼科、通策医疗、美年健康、国际医学等)。

政策催化流量加速变现,给予确定性溢价。

近期药改政策催化主要体现在“提速”:药品优先审批政策使得创新药上市更快,利好研发龙头企业,使得人才储备变现提速;医保支付中定价+支付一体化,未来医保目录有望动态调整,加速创新药进医保,使得患者流量变现提速;资本退出在提速,港交所降低上市门槛,无收入的创新药企也可上市。我们看到年初至今,涨幅较高的龙头公司如恒瑞医药、爱尔眼科等业绩并没有大幅超预期,主要为估值的提升,体现出市场愿意给有长逻辑、确定性强的医药公司估值溢价。

核心标的推荐:医药行业的“流量入口”型公司。我们核心推荐以下标的:研发人才流量入口企业:1)创新药研发平台:恒瑞医药、药明康德、泰格医药;2)高端器械研发平台:乐普医疗、鱼跃医疗、安图生物。患者需求流量入口企业:3)可选需求消费升级:长春高新、片仔癀、智飞生物、广誉远;4)连锁药店:老百姓、一心堂、大参林、益丰药房;5)医疗服务:爱尔眼科、通策医疗、美年健康、国际医学。

虽然某些医药板块不太景气,但目前国家的政策对医药板块很是友好,就算是熊市也将会是某些投资者的重点投资对象的,尤其是那些流量入口型公司,将更会受到投资者的青睐,更多关于熊市操作方法,可以到本网查找!

推荐阅读

医药股票为什么下跌?

2018年高成长医药股汇总

医药股行情怎么样?