接触过收益率曲线的人都知道,所谓的收益率曲线其实质就是金融工具收益率的图表,它一般用来分析利率的走势,以及进行市场定价,也为我们的投资提供了一些依据,那么它的分类到底是怎样的呢?想要弄清楚它就继续往下看吧。

(1)何为收益率曲线?

如上所示,债券的收益率曲线是描述在某一时点上一组可交易债券的收益率与其剩余到期期限之间数量关系的一条曲线,即在直角坐标系中,以债券剩余到期期限为横坐标、债券收益率为纵坐标而绘制的曲线。

债券收益率曲线的形状主要反映了当期的长短期利率水平之间的关系,因利率与经济增长、通胀膨胀及市场情绪等息息相关,利率结构的变化将有助于对当前经济状况乃至对未来经济走势预期的判断。

(2)收益率曲线的分类

一般债券收益率曲线表现分为三类,一是正向收益率曲线,表明在某一时点上债券的投资期限越长,收益率越高;二是反向收益率曲线,即某一时点上债券的投资期限越长,收益率越低;三是水平收益率曲线,表明收益率的高低与投资期限的长短无关。

事实上,根据利率期限结构的流动性偏好利率,在正常的情况下,债券收益率曲线通常是第一类的正向收益曲线。这是因为,期限短的债券流动性要好于期限长的债券,作为流动性较差的一种补偿,期限长的债券收益率就要高于期限短的收益率。

所以我们将后两种收益率曲线称为非正常收益率曲线,曲线的倒置或走平往往预示着经济增长将出现问题,甚至可能是衰退显现。

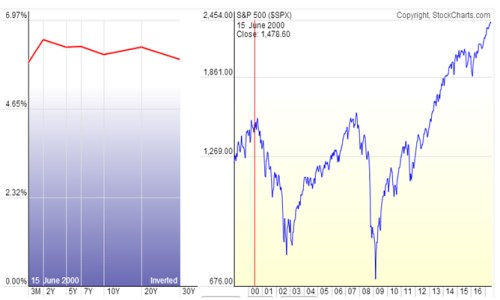

观察以下几组曲线可以发现一定的规律,左分图为美国国债的收益率曲线,右分图为美国标普500指数。

收益率曲线平坦化往往是经济增长及股市“跳水”的前兆,如2000年美国互联网泡沫破灭及07年金融危机的爆发。同时值得注意的是随着危机的爆发,全球央行协同救市,采取宽松政策措施弥补,在经济缓慢恢复之际,收益率曲线亦逐渐正常化,金融市场反而迎来了一大波牛市,市场的牛熊转换在国债收益率曲线的体现变化非常明显。

当然这在理论上同样可以行得通,第一,收益率曲线平坦化意味着市场更愿意买入长期国债持有,市场对未来的经济增长放缓及资产定价可能过高的担忧更甚;第二从微观角度上看,收益率曲线趋平意味着银行将无法对较长期贷款收取更高利率,这将损及利润,造成银行不愿意扩大贷款,这对消费者还是企业都是非常不利的,很可能冲击经济增长。

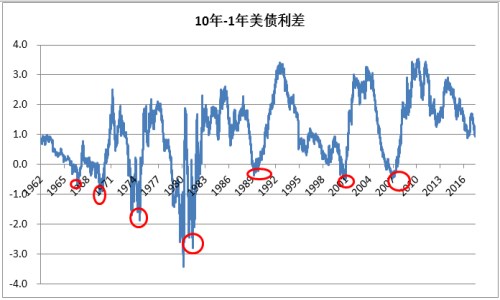

所以一旦出现国债市场的收益率曲线非正常化将值得我们警惕。具体历史统计来看,曲线的变化是经济衰退的可信的前瞻性指标。如下图所示,在过去七次美国经济衰退之前,都曾出现过收益率曲线倒挂的现象(即长债收益率低于短债)。这也就意味着,一旦出现倒挂的国债收益率曲线,经济可能已经进入了下行周期,股市见顶,资金流出风险资产。

不过值得注意的一点在于,收益率曲线的平坦化可能会持久很久,甚至高达2年以上,才逐步恢复至正常值,所以面对平坦化的现象不可冒进,但是策略上需要警惕金融资产下行的开始。

(3)正常收益率曲线变化的分析

事实上,更多的时期我们面临的是长高短低的正常收益率曲线,但是曲线角度的变化同样放映出了市场对于未来经济和政策的预期变化,尤其是在不同的货币政策空间中,曲线都有不同的反应。

一般性,在市场对于远期经济增长看平或看好时,收益率曲线在时间价值和预期影响下呈现陡峭化特征;但是在市场对远期经济没有那么乐观的时候,往往会将降低长期投资,长端收益率水平会走弱,曲线呈现扁平化的特征。

这也意味着,在加息周期中,如果出现了扁平化的特征,可能意味着加息已经对经济增长构成了冲击,未来的加息进程可能也会受到影响。

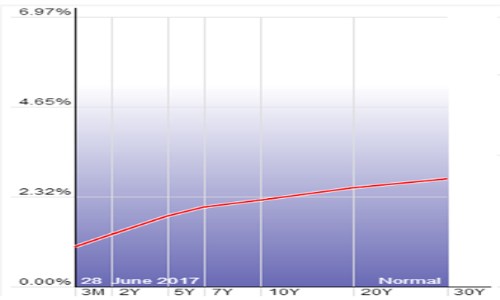

诸如当前的美国国债收益率曲线。

相对扁平的走势意味着未来美国经济可能并不如当前货币政策预期般的那么强劲,这可能将影响美联储未来的加息速度。所以我们需要对此保持谨慎,未来美元指数仍然可能已经见顶。

根据收益率曲线分类的不同,投资期限和收益率之间的关系会略有差异的,当货币政策变化时,收益率曲线将会有着不同的反应,所以一旦加息或者减息对经济的增长会有一定影响的。关注我们,这里有更多熊市操作方法等着你来发掘!

优文推荐

投资股票收益率怎么算?有哪些收益组成?

密尔克卫收益率是多少?

债券申购中签,收益率是否可观呢?