据了解,很多人对于2015年的股灾还是记忆尤新,当年有多少人因此倾家荡产,这里就不叙述了,但是既然能叫股灾,那么当时的惨况就可想而知了,我们来探究下历史,看看当年的股灾是怎么一步一步形成的吧。

股灾的回顾

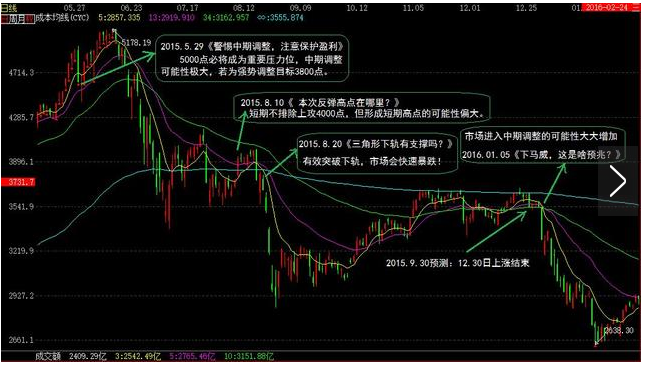

自2015年6月12日中国A股到达最高点5178.19点后,在短短的时间内,中国股市经历了自1990年12月以来最大规模的断崖式下跌和千股跌停的局面,而这段时间,市场几乎没有风险预测及股价估值预判,至股灾一周年的2016年6月,上证指数跌幅为45.39%,深证成指跌幅为45.78%,上证股民人均亏损四十余万。

一:股灾原因分析

(一)政策导向

作为对2009年全球金融危机的回应,我们的企业负债增长迅速。这一趋势不仅改变,而且持续恶化。

筹集股权融资将降低公司的高杠杆率。在没有债务的情况下,降低企业债务比率的最佳途径是发行股票。但股票市场自2010年以来,一直处于低迷状态,在2011年底到2014年上半年,上证指数2000点附近波动,二级市场低迷将不可避免地影响到一级市场,新股发行基本处于暂停状态,无法实现企业的目标,以减少债务比率。股票市场的二级市场必须被激活才能增加新股发行的数量。为了刺激市场的活跃,有关部门采取了一系列措施,包括:降低客户资金门槛措施的幅度已经收到了良好的效果,市场上的主流媒体对牛市的预期也起到了至关重要的作用[1]。

(二)股票投资者大幅度增加资金杠杆成为股价上升的动力。

①融资的爆发式增长

2015年上半年的牛市也是国内股市投资者第一次在杠杆式押注中经历牛市。股价的大幅下跌与保证金贷款直接相关。融资为二级市场增加了近2万亿元人民币,推动了股票价格的快速上涨。上证综合指数和深证综指的波动与利润率变化的平衡完全一致,这几乎是一致的。融资价格的上涨和股价的上涨推动了融资的迅速增长[3]。

②场外配资的野蛮生长

场外融资是股票投资者增加杠杆率的另一个渠道,估计利润的规模。结果,二级市场至少获得了4万亿美元的新资金。但杠杆率过高,往往会导致股市大幅波动。此外,越来越多的互联网金融公司参与了融资业务,使越来越多的社会公众进入了高风险的股票市场。

(三)由股票强制平仓引发的股市暴跌

股市下跌的直接诱因是二级市场的去杠杆化。可以追溯到6月6日,一个名为“中国证监会称为场外交易信息和端口访问”新闻,由于股市上涨的原因是投资者进入市场和利用,因此,允许投资者减少杠杆政策意味着股价继续上涨的原因已不复存在。6月15日,股市适时进入下行周期。

而此时杠杆的因素突显,很多个人和机构组织以杠杆的方式进入市场。一些杠杆比率超过十倍,三至四倍杠杆率是相当普遍的。6月15日,当价格开始下降,经过第一周下跌超过10%,10倍和10倍的高杠杆资本账户在本周被迫解除程序,然后8倍杠杆资本账户的过程中被迫平仓,6月底,股价下降了20%,利用所有的两倍多账户的过程中被迫平仓[7]。占2-4倍杠杆的数量如此巨大数量的巨大库存被迫解除过程中与此同时,市场不可避免地出现流动性枯竭,根据我们的估计,大约有160万在7月到9月账户高净值超过500000元(资本)被迫平仓。结果,我们在7月6日之后一天看到了1000多只股票。许多上市公司(7月8日有1300多只股票停牌)股票停牌股票停牌由于很多原因在某种程度上,导致了市场流动性恐慌,很多资金来满足客户赎回和出售蓝筹股,导致所有股票已经大幅下降。

任何一个大面积的风险爆发都绝对不是单一因素能造成的,2015年的股灾同样如此,所以在预防股市风险的时候,我们其实可以做的事情很多,比如知道了股市里的异动就早做打算,想学习熊市操作方法就常来本网看看。

相关推荐:

沪深交易所狠抓停牌意味着什么?

什么是股灾?发生股灾的原因是什么?

2018股灾怎么办?我们怎么应对?