其具体的技术特征是:

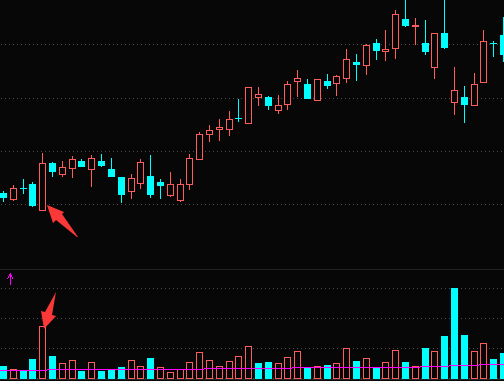

(1)股价经过较长或较深幅度下跌以后,会在底部区域徘徊振荡;

(2)成交量突然出现一个类似于“山坡”一样的放量形态时,投资者需要密切注意个股走势;

(3)当成交量运行到“山坡”的右侧时,这时股价会处于调整状态中,如果调整幅度不深,并且量能萎缩到极点时,投资者可以果断买进。

有一种低位巨量长阳的情况值得超级短线投资者注意,就是当某支个股的主力大部分筹码被高位套牢,这时的低位巨量长阳就极有可能是残存主力资金的对倒,主力资金之所以这样做就是为了吸引市场资金的跟进。那么,如何过滤这种“低位巨量长阳的陷阱”呢?我们说,底部放量上涨,关键是观察在月K线、周K线图上的底部,而不是在日K线图上的假底部。

也就是说,低位盘整的时间应该有足够的时间长度,而且在这个低位,价格曾经几度欲下破支撑线但都被迅速拉回,从而形成了一个时间较长的可以称之为“底部”的区域。如果时间跨度不够的话,这个放量的位置可能还是下跌的中间段,即“半山腰”的位置。

无论如何,出现低位巨量长阳都是盘中主力所为,说明该股还有主力没有“死掉”。对于放量后趋势的判断,首先要确定残存主力是否是控盘主力资金,是否控盘对后市的影响是不一样的。

(1)如果投资者通过长期观察而知道该股只拥有主力而非控盘主力资金,那么只要低位巨量的放量并非异常的特大量,后市走强的可能性还是极大的;

(2)如果该股是属于控盘程度较高的主力资金,那么其未来走势将难以超过大盘。

除此之外,还有一种盘整放量的情形。所谓盘整,是指股价虽然前期有一段时间的上涨,但涨幅并不大,随后展开日K线级别的振荡整理,在盘整期间波动幅度小,无明显上涨或下降趋势,股价呈牛皮整理阶段,该阶段的行情振幅较小。

这时应根据整个大势和该股所属板块的具体情形来综合判断。如果大盘并无明显走弱的迹象,同一板块中的龙头股表现强劲,这时该股相对前期数年的走势而言仍属低位,如果突然出现放量走强的长阳线,那么该股补涨的概率很高,应该及时跟进,多数情况下仍有不菲的收益。

低位巨量长阳在个股的走势中是经常会碰到的,这时应该考量的要点有:第一,低位形成的时间跨度较长;第二,放量较为温和,一般换手率不能超过10%;第三,大盘和该股所属板块的综合形势整体向好。如果同时符合上述三种情形,则该股短期内即上扬,超级短线投资者应及时跟进。