转眼间就到十月末了,今年权益市场表现不是很好,很多投资者买基金亏钱了。各大论坛的评论区充满了基民们问“什么时候回本”的焦灼声音,也不时能够收到几条求助。

好在浮亏不是真正的亏,浮亏往往是账面走向浮盈前的代价,但是这个过程又让很多投资者感到煎熬,想要寻求一颗定心丸,那么:浮亏的基金到底多久才能回本呢?

今天就通过大量的数据回测,来给投资者朋友直观地量化一下:基金净值在经历大幅回撤之后,需要多长时间才能回本。一起来看吧~

#1

今年来你不是一个人在亏钱

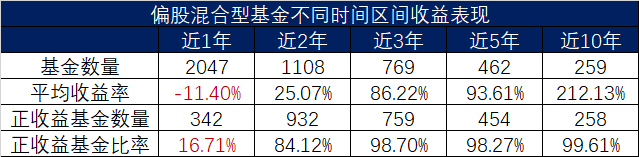

以WIND偏股混合型基金指数成份基金为例进行统计,截至今年6月底,2000多只基金中,超过5/6的基金近1年来的回报是负数,平均收益率为-11.40%。

如果统计截至9月底,超过97%的基金近1年来的回报是负数,平均收益率为-18.53%。

毫无疑问,今年来市场环境确实较为复杂,多种海内外宏观变量主要作用于全球流动性、全球通胀、国内经济和企业盈利预期、国内流动性环境及中期增长预期,进而影响到股市的表现。

大环境决定了,今年来,你并不是一个人在亏钱。

但是把时间拉长,会发现偏股混合型基金近2年、3年、10年的平均收益率和正收益概率均呈现出递增的趋势。

同样是截至今年6月底,WIND偏股混合型基金指数成份基金近2年的平均收益率超越25个点,正收益基金占比也达到84.12%;(数据来源:Wind)

近3年平均收益率高达86.22%且正收益概率为98.70%;如果持有10年,有统计数据的259只偏股混合型基金中,只有1只未能实现正收益。(数据来源:Wind)

数据来源:Wind, 截至2022.6.30,AC类分开统计。统计口径为WIND偏股混合型基金指数成份基金,截至2022.6.30

也就是说,大部分基金的亏损是因为持有的时间还不够久,时间的力量可以助力穿越牛熊、熨平波动。

这正与公募基金的创立初衷相吻合,基金是适合长期投资的大众理财工具,2003年底到2021年底这18年间,万得普通股票型基金指数年化收益率达到17.3%,偏股混合基金指数年化收益率为15.6%。(数据来源:Wind)

#2

基金亏了不少,什么时候能回本?

即便知道基金是长跑选手,但在这个等待翻红的过程注定是对于人性的考验,能否有一个量化的数据拨开迷雾,帮助投资者坚定继续持有的信心呢?

有!

先从微观层面来统计分析

看看近五年各只基金的情况

统计了WIND偏股混合型基金指数成份基金中成立满五年的450只基金,回测发现在2017年1月1日至2021年12月31日期间,也就是过去五年:

这些基金出现最大回撤后,有412只基金能够恢复下跌前的净值,占比高达92%,其中用时最长的花了861天,用时最短的花了28天,平均恢复天数为325天。

这样看来,即便买在了高位,经历大幅回调后,基金也是大概率是可以回本的,不过回本时间有长有短。

更能坚定我们持有信心的数据是,这412只基金在修复最大回撤后的6个月的平均回报高达30.97%。(数据来源:Wind)

注:数据来源wind.样本基本为wind开放式基金分类-混合型基金-偏股混合型基金。统计2017/1/1-2021/12/31基金回撤,则需统计成立满5年的基金(2017年前成立)。根据wind指数编制规则可能定期纳入并剔除相关成分基金,以上统计基于历史数据分析,不构成对未来的预测或预判,仅供参考。

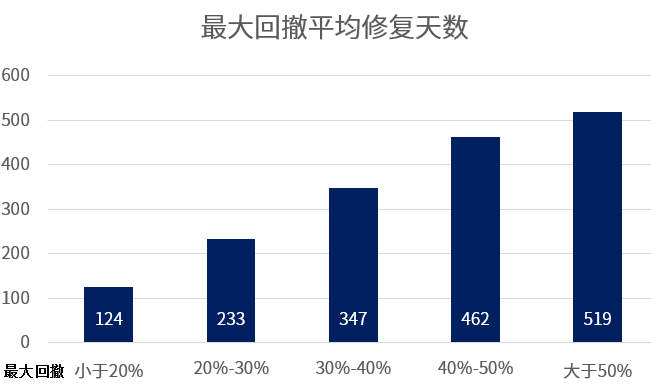

最大回撤平均修复天数除了与所处的市场环境、基金经理对风险的把控相关外,与最大回撤的数值大小也有正向关系,即在其他条件基本一致的情况下,最大回撤越大,修复起来所需要的时间成本越高。

(数据来源:Wind)

再从宏观层面来统计分析

看看更长的时间中权益基金指数的整体情况

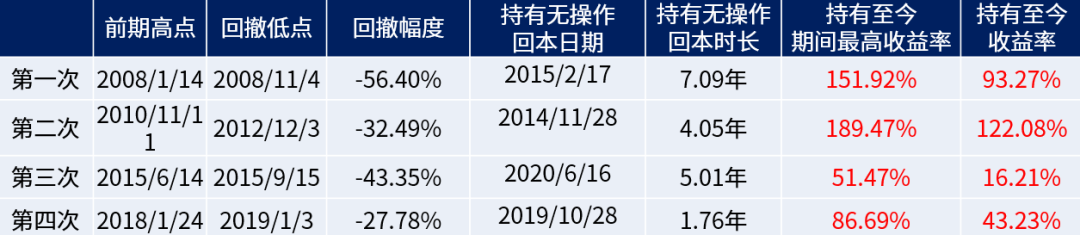

自基日以来,年化收益达15.95%的偏股混合型基金指数因为种种复杂的原因经历过四次历史性的“艰难时刻”,也是股民们的亏钱时刻。

最大回撤分别达到了-56.40%、-32.49%、-43.35%、-28.16%。

如果不幸在最高点买入,回本时间相差较大,主要取决于当时所处的市场环境。

(数据来源:Wind,截至2022-10-21.回测指数为万得偏股混合型基金指数(885001.WI))

其中回本时长对我们更有参考意义的是2018年。

首先,08年、15年经历的急涨急跌的客观环境目前已经很难重现;

其次,本轮的下跌是从去年12月上证指数3700点附近开始的,与18年更为相近;

最后,近几年我国经济经历了快速崛起,当下我国的经济体量和上市公司的盈利水平也早就不可同日而语。

再者说,从上表可以看到,无论是大盘从多高的点位下跌,坚持持有偏股混合型基金至今仍然能够获得较为理想的投资收益。

巴菲特说:资本市场是财富再分配的系统,它将金钱从没有耐心的人转移到富有耐心的人。很多时候,只需要多一点点坚持,再多一份耐心,就能避免频繁操作带来的损失,享受时间玫瑰的馈赠。

#3

下跌补仓,真能自救吗?

那么在下跌的过程中定投补仓,真的能够缩短回本时间的同时获得更高的收益吗?

还是上述的那组数据,回测发现,是的。

如果在回撤达20%时按初始投入金额的1/5开启月定投

回本时间可缩短82%、45%、57%、38%;

定投至今最高收益率可达185.14%、157.12%、96.22%、79.11%。

这是什么原理呢,大家可以看这张表格,用上了中学时的数学本领,用简单的公式拉了一组数据。

(数据仅供示意使用)

非常明显可以看到,下跌补仓,摊平成本,确实可以减小回本所需要的涨幅,特别是当前期已经下跌了一段时间后,效果更加明显。

年初至今,偏股混合型基金指数已回撤超20%,向下空间有限,参考历史回测数据,如果手中馀有粮草,适合定投补仓。

#4

最后再来说点心里话

这是第N次在推文里和大家说心里话。

每一个低位都充满了人性的煎熬,和每一位深陷其中的投资者一样失望,但是看过了太多的数据,因而知道机遇多孕育于底部,耐心很重要。

知名基金经理荣膺近日写道

「股市自有规律,价值不会被永远埋藏」

我印象最深刻的3000点是2005年,当时情况远比现在糟糕,市场每天成交可能只有70-80亿元,几乎所有的股票面值都是2-3块钱。那个时候,所有人都知道股票很便宜,以现在的视角来看机会处处都是,但那个时候却没有人会去买。

大家都陷入了极度的恐慌,不知道下跌何时结束。这种情况大约持续了一年多,后来大盘就开始上涨,不断有个股翻倍。

在低点的时候,人会因为恐惧放大利空,但是股市有它自己的规律,跌久了大概率会涨,不要怀疑价值会被永远的埋藏,相信在资本市场中,是金子一定会发光。

芒格也说

“如果你对于在一个世纪内发生两三次或者更多次市场超过50%下跌不能泰然处之,你就不适合做投资,并且和那些能理性处理市场波动的投资者相比,也只能获得相对平庸的投资收益。”

越是迷茫的时候,我们越是应该坚信价值规律和投资常识,相信优秀标的在长期就应该获得与之匹配的优秀价格。

当前权益市场对经济预期的反映已较为充分,主要指数估值均处于历史较低分位数,中期做多权益资产的盈亏较高已成为市场的共识,无论从哪个层面看,价值回归之日都不遥远。

(文章来源:华夏基金)