一、上市公司公告的种类

根据规定,上市公司公开披露的信息应当在至少一种指定报纸上公告。投资者可以在指定信息披露的报纸上查找相关信息。如《中国证券报》、《证券时报》和《上海证券报》等。

上市公司应当设立董事会秘书,负责协调和组织上市公司信息披露事宜,包括健全信息披露的制度、接待来访、负责与新闻媒体及投资者的联系、回答社会公众的咨询、联系股东、向符合资格的投资者及时提供公司公开披露过的资料,以保证上市公司信息披露的及时性、合法性、真实性和完整性。所以,遇到有关公司公告的疑难,可以通过电话方式咨询该公司的董事会秘书。

信息披露既包括发行前的披露,也包括上市后的持续信息公开。发行前的披露包括招股说明书、募集说明书、上市公告书,上市后的持续信息公开包括定期公告和临时公告。定期公告包括年度报告、中期报告、季度报告;临时公告包括重要会议(董事会、监事会、股东大会决议)公告,收购和出售资产公告、关联交易公告、其他重大事项如重大担保、重大合同(借贷、委托或受托经营、委托理财、承包、租赁等)、股票交易异常波动、公司的合并与分立、停牌或复牌公告等。

定期公告和临时公告将是我们需要探讨的重点。

二、上市公司公告中的种种猫腻

上市公司的公告发布过程中,散布虚假信息、隐匿真实信息或滥用信息操纵市场、欺诈投资者、转嫁风险的现象时有发生,严重干扰了证券市场的完善和有序化。主要包括以下几类形式。

(1)谎话连篇:公告虚假陈述。上市公司披露的信息必须准确、真实,不得虚假记载、误导或欺诈,这是最基本的要求。但是,有些上市公司的信息披露严重失实,或者在报告中虚构数字和业务,从招股说明书到临时、定期报告,一直是谎话连篇。该类现象最早见于“西藏圣地”事件,在西藏圣地的股权纠纷中,投资者才发现西藏圣地的第一大股东四川省经济技术协作开发公司自西藏圣地发行设立至今出资未到位(其原定出资1624.2万元,占全部股份的32.57%),缺此出资,西藏圣地的资金根本就达不到上市要求,但圣地自上市以来,不但对此一直未作披露,而且企图欲盖弥彰。早年轰动一时的“琼民源”更以其1996年年度报告虚构利润5.4亿元,虚增资本公积金6.57亿元而“震惊”股市。

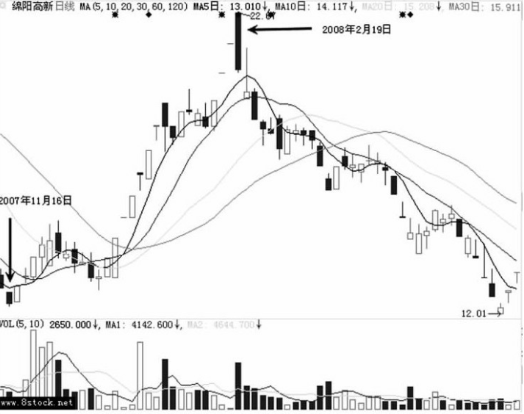

近期的如2008年ST绵高(600139,现为“绵阳高新”),该股2008年3个月内六度停复牌,期间数次复牌时换手率剧增,公司股价也从2007年11月16日12.38元(还权价格,下同)升至2008年2月19日最高22.67元,区间最大涨幅达83%。期间ST绵高公告内容前后矛盾,出尔反尔。2007年12月3日,ST绵高公告称不存在应披露而未披露的重大敏感信息。仅仅3天后,公司公然违背此前公告承诺,于12月6日公告称“公司正在讨论重大事项,因有关事项尚存在不确定性”,申请自当日起停牌。

公司的停复牌“游戏”由此开始。此后,12月13日、12月17日和12月24日,因重大事项讨论的反复,公司股票也分别在上述日期中反复地复牌、停牌、复牌。2008年1月10日,公司发布公告称“正在讨论重大事项,因有关事项尚存在不确定性”,第三次申请停牌。1月17日、1月28日和2月4日,公司三度发布重大事项继续停牌公告。直至2月15日,谜底终于揭开:拟非公开发行股票4000万股,收购控股股东四川恒康发展公司阳坝铜业资产。可此时股价已经在天上了,“有”还是“无”,全凭公司一张嘴。如图3-11所示。

图3-11

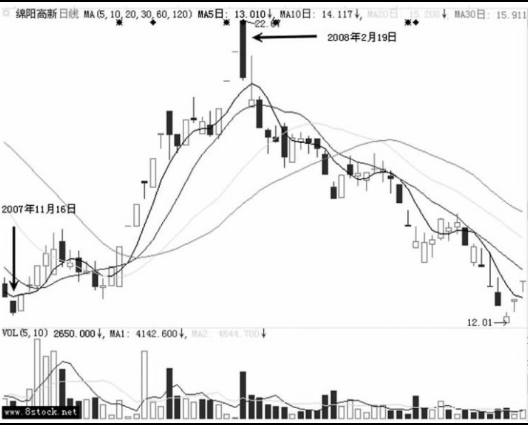

该类情形在2007年的大牛市中更是发挥到了极致,借助市场的疯狂气氛,一天一变样的公司让股价剧烈波动,如绵阳高新(600139)。

一个跟3G毫无关系的公司,却一直坐靠TD概念炒作,股价在2007年5月23日前6个月内上涨了125%。公司股价在数个过山车似的连续涨停、连续跌停,又连续涨停、再连续跌停之后,绵阳高新又开始了其波诡云谲的重组倒腾。一会儿说注资,一会儿说重组,一会儿申办,一会儿出售,一会儿公告,一会儿澄清。总之,不把人折腾疯誓不罢休。

图3-12

(2)犹抱琵琶半遮面:公告重大遗漏。

这是指对于重大事项和法规规定的有关事项,上市公司未按规定或按期披露,此类行为也会造成信息失真。小道消息真伪难辨,可有些公告甚至比小道消息更加错漏百出,“错”了不可怕,公司有的是办法,往往会在“适当的时候”像模像样地出来一个致歉公告:“由于公司工作人员工作作风不够仔细”,“致歉”后股价大幅回落,投资者的钱财亦在工作人员的“疏忽”中被砍去一大块。我们经常可见年报、中报中的错误被指出后公司不得不发补充公告。如纵横国际2000年年报中未披露1999~2000年与三家公司签订的3份总额为2.5亿元的互保协议及其协议项下多份担保合同。

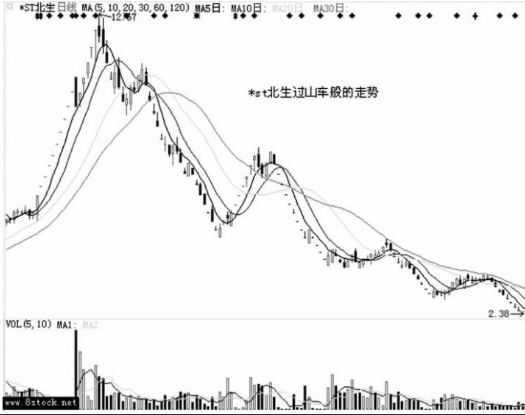

上市公司应“依法充分公开内容完整的财务报告,充分公开实际发生的法定重大事件范围内的事项”。事实上,中国上市公司的财务报表大多是不完整的,对于关联交易等重大事项很少有作充分披露的。蓝田股份将公司股票公开发行前的总股本由8370万股改为6696万股,对公司国家股、法人股和内部职工股数额作了相应缩减,却一直未公开披露这件缩减公司股本的重大事项,后受中国证监会的严厉查处。棱光实业长期隐瞒对关联企业的担保事件,致使投资者损失严重。近期的再如2008年有名的“*ST北生连环局”(图3-13)。

图3-13

(3)利好利空总是“迟来的爱”。

信息披露不及时这里指上市公司未按规定及时披露信息。这又分为两类:一类是未及时披露年报和中报,如重庆东源2003年2月11日才公布2002年中期报告;另一类是对重大事项未及时进行临时公告。如2000年9月至2003年1月,四通高科共有5笔借款总计金额18750万元和开出银行承兑汇票114份总计金额97000万元,上述重大债务未在相关定期报告中披露,部分重大协议签订后还未依法履行临时公告义务。

众所周知,上市公司披露的信息与其股票的市场价格是息息相关的,信息往往起到价格信号的作用。从这个角度理解,在证券市场上,时间就是金钱。及时的信息披露,有助于投资者作出正确的投资判断;不及时的信息披露,却为内幕人员利用时间差进行内幕交易、牟取暴利或及时避险提供了条件,这对于普通的中小投资者而言,无疑是极不公平、不公正的。

(4)其他形式的违规行为。

2009年是大小非解禁最为密集的1年,随着大小非减持越发频繁,很多上市公司高管违规减持的现象也时有发生,投资者很可能会在不明就里的情况下,从上市公司高管那里“高位接盘”。如2009年兴发水电“乌龙球”事件。

2009年2月兴发集团公告称,公司第二大股东兴山水电减持公司股份违规,将卖出公司股票误操作成买入公司股票,出现了短线交易的情形,违反了有关规定。

公告显示,兴山水电原持有公司股份2629.16万股,占公司股份总数的10.43%,其中无限售流通股960万股。2月23日,兴山水电在卖出公司股票时,因操作失误,将其中卖出“兴发集团”8万股操作成买入8万股,当即成交,买入价格为16.29元/股,获利6400元。

兴山水电由于操作失误造成了此次买卖公司股票行为违反了《证券法》“上市公司董事、监事、高级管理人员、持有上市公司股份5%以上的股东,将其持有的该公司股票在买入后6个月内卖出,或者在卖出后6个月内买入,由此所得收益归该公司所有,公司董事会应当收到其所得收益”的规定。