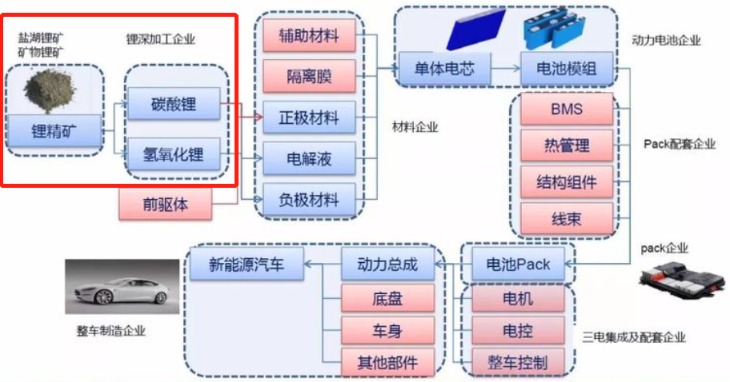

对不少投资者来说,提到新能源车板块,平日关注得更多的可能是中游的锂电池和下游的整车。

(来源:天风证券)

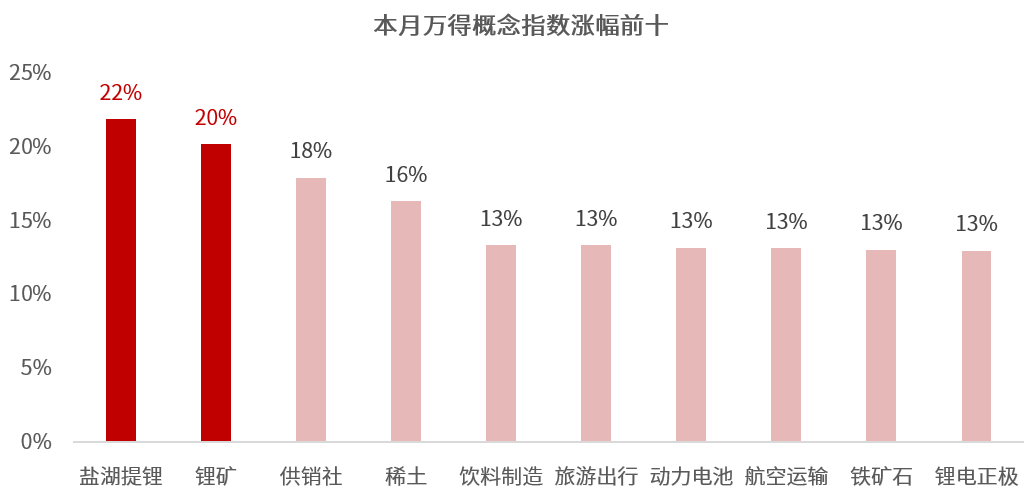

其实最近一段时间,上游的锂资源在挺过前期大幅回调后迎来了春天,本月以来万得锂矿指数和盐湖提锂指数双双反弹超20%,成为产业链“最靓的仔”,在本月概念涨幅榜中名列前茅。(来源:Wind)

(来源:Wind,2022.11.1-2022.11.8)

锂矿板块的集体表现,与一则来自海外的突发消息有关。

11月3日,三家我国矿业公司收到加拿大政府部门的通知,要求退出其在加拿大关键矿产公司的投资。尽管因为涉及的锂矿均未投产,对相关企业的经营情况并不会产生重大影响,但本次事件增加了中资企业在海外布局资源的不确定性,引发了市场的高度关注,进而催化了板块的行情。

(来源:中信证券、华泰证券)

如果想要进一步了解板块背后的投资机会,我们不妨先从锂资源产业链说起。

1

锂资源产业链的构成

作为元素周期表中第一个金属元素,锂是最轻的金属,具有化学性质活泼,比热大、膨胀系数低等优良特性,也因此成为锂电新能源的核心材料。

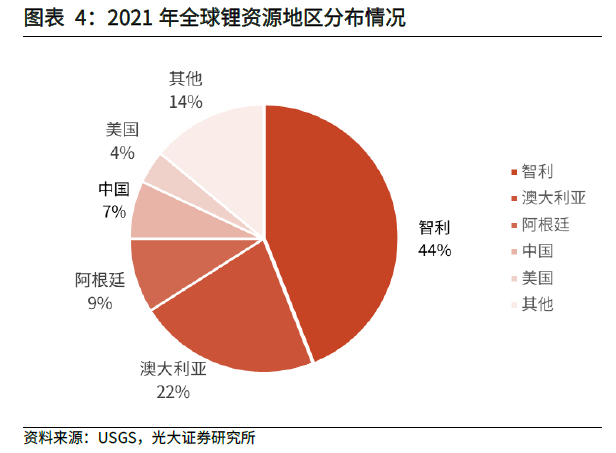

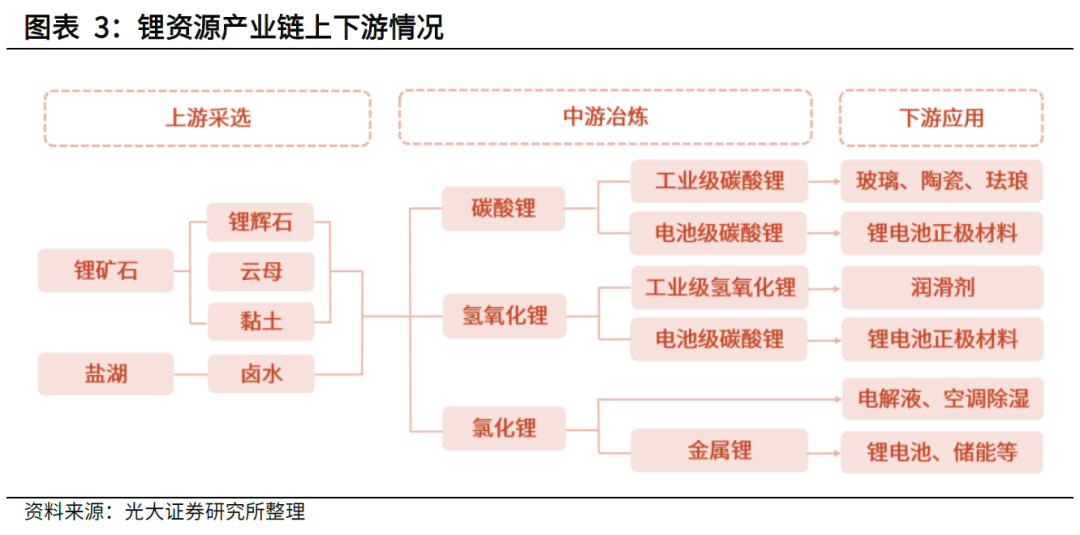

锂资源产业链主要由上游采选、中游冶炼和下游应用三部分构成。

产业链的顺序大致是锂业企业先获得锂资源,再从锂资源中制备出碳酸锂和氢氧化锂等锂盐,最后流向锂电池正极材料等重要应用。

锂资源主要分为锂矿石(锂辉石、云母等)和盐湖两大类,对应的锂盐获取工艺主要有三种,分别是锂辉石提锂、锂云母提锂和和盐湖提锂。

锂辉石提锂是三种技术路线中产出质量最高的,也是目前最主流的工艺,然而成本也是最高的。最常用的硫酸法生产碳酸锂大概在7-10万元/吨。目前锂精矿主要集中在澳洲,国内产能依赖进口加工。

锂云母提锂就成为了重要的补充,在我国江西宜春已探明大量的锂云母资源。云母提锂的缺点在于原矿品位偏低(注:品位就是矿石中有用元素或有用矿物含量的百分率,百分率越大,品位越高),而且提取工艺相对复杂,杂质较多。但经过多年攻关,相关技术已取得突破,实现了较低成本量产,目前成本约为3.5-4.5万元/吨。

再说说大热的盐湖提锂。从锂资源总量来看,我国并不稀缺,位列全球第四,但我国的锂资源超过80%都是以盐湖卤水的形式存在。因此,盐湖提锂有望成为我国锂资源开发的新趋势。

盐湖提锂的原理就是从盐湖卤水提纯得到锂盐,优点是能耗小,工艺简单,成本也便宜,常见的沉淀法一吨只需要1.5-2万元。

缺点是产量较低,而且我国盐湖镁离子含量较高,镁和锂的化学性质又极为相似,很难进行精准的分离,提纯难度较大。

此外,我国盐湖目前主要分布在青海、西藏,青海盐湖锂浓度相对较低、镁锂比较高,西藏盐湖海拔高且基础设施薄弱,因此前期开发进程较为落后。但随着技术的提高,未来的发展前景值得期待。

(来源:Wind,财联社,同花顺财经,光大证券,银河证券)

根据纯度、杂质和性能的差异,锂矿的下游应用领域又可以分为工业级和电池级。

工业级碳酸锂一般用作玻璃、陶瓷、珐琅等原材料,而电池级碳酸锂和氢氧化锂广泛应用于锂电池正极材料。

从生产成本的角度来看,锂矿石既可以制备出氢氧化锂,也可以制备碳酸锂,只是工艺路线不同,成本上并没有太大的差异。

但盐湖卤水制备氢氧化锂的成本比碳酸锂的要高很多,所以盐湖锂企业的产品绝大部分都是碳酸锂。

(来源:Wind,财联社,光大证券,银河证券)

2

锂资源的战略性地位从何而来

科普完毕,进入正题。

锂素有“白色石油”之称,以美国、墨西哥、欧盟为代表的国家已纷纷将锂列为战略性资源。

早在加拿大叫停中资投资之前,已经有多个国家和地区对外来投资设限:

※ 今年2月,智利“制宪会议”初步通过了一项旨在促进铜矿、锂矿和其他战略资产国有化的法案。

※“锂三角”阿根廷、玻利维亚和智利正在考虑建立“锂业OPEC”,联合制定锂的销售价格。

※ 美国通过了《通胀削减法案》(IRA 法案),保护国内产业链。

而我国目前面临的情况是,一方面,对于锂资源的需求高企。

由于新能源汽车行业的高景气,对于动力电池的需求不断提升,主流动力电池企业都在规划扩产,使得用锂需求超预期大增,我国已成为全球最大基础锂电材料生产国和锂电消费国。

而且不仅是动力电池正极材料要用到锂,储能电池、3C电池、传统的陶瓷和风电叶片亦有用锂需求。

根据德勤咨询数据,2020年锂电池总需求279GWh,其中动力电池需求为152 GWh,占比54.5%。2021-2025年锂电池需求将会高速增长,预计2025年锂电力需求达到1223GWh,年均复合增长率达到34.4%。

另一方面,锂矿的供给存在缺口,对外依存度仍高。

大的背景是,前几年的锂价持续下行,使得部分矿山关停,非洲、加拿大、西澳等锂矿产能出清。而锂矿产能扩产周期一般较长,海外公司开发建设进度又通常较慢,短期内全球新增产能有限,供给短缺局面持续,所以澳大利亚锂矿商皮尔巴拉(Pilbara Minerals)的锂精矿拍卖成交价屡创新高。

(来源:上海有色网)

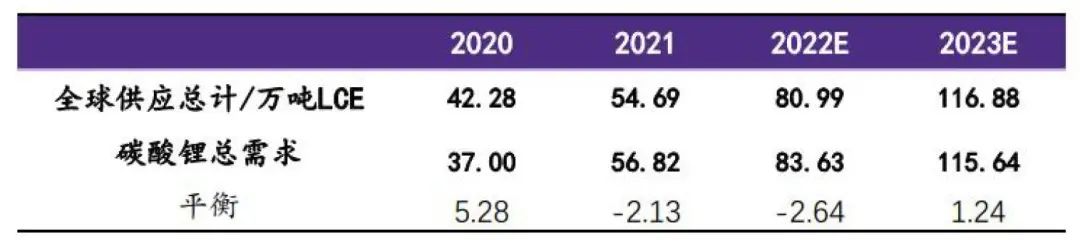

据华鑫证券预测,锂矿供需偏紧态势至少将持续到2023年四季度。

(来源:华鑫证券)

与此同时,锂矿开始成为电动车产业链的最大瓶颈,而我国对锂矿进口的依赖度高达70%左右,不仅资源成本较高,还面临出口受限等风险。

正是因为这个原因,我国锂资源有必要加大开发力度以保障供应安全。工信部也多次喊话,要求加快国内锂资源开发利用,提高锂等关键资源保障能力。

随着各国对锂资源战略地位的重视程度提升,中国企业海外收购和开发锂资源项目的难度或将增大。

而国内锂资源开发不仅关系到企业的盈利能力,更关乎国内新能源汽车产业链的“资源安全”,未来受重视程度将不断提升,或将成为下一阶段锂行情的核心关注点,锂资源也有望迎来价值重估。

(来源:中信证券,招商证券,华泰证券)

3

锂资源“自主可控”背后的投资机会

首先,是拥有国内锂资源布局的企业。

锂供给“去市场化”将导致流向自由市场的锂资源减少,供给放量进一步受限,地缘因素导致的产业链分工逆全球化可能也会削弱锂供给端弹性,锂价有望长期高位运行。

在海外不确定性日益增加的背景下,本土锂资源的战略性地位将进一步提高,叠加锂价高景气,国内锂资源供给占比较高的锂矿公司有望受益。

在我国企业具备技术优势的盐湖提锂和云母提锂领域,预计将更多承载市场对锂资源“自主可控”的期待,提锂设备及技术提供方也将受益于国内锂资源开发加速。

(来源:中信证券、东北证券)

图:全球锂矿供给展望(万吨LCE)

(来源:华泰证券,以上不构成个股推荐)

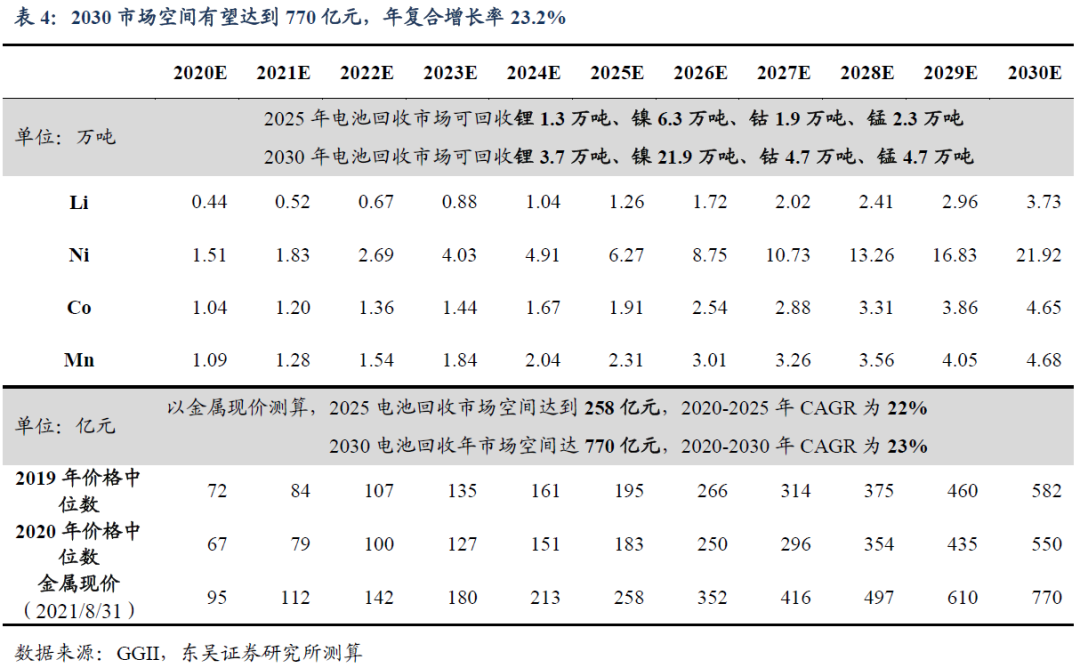

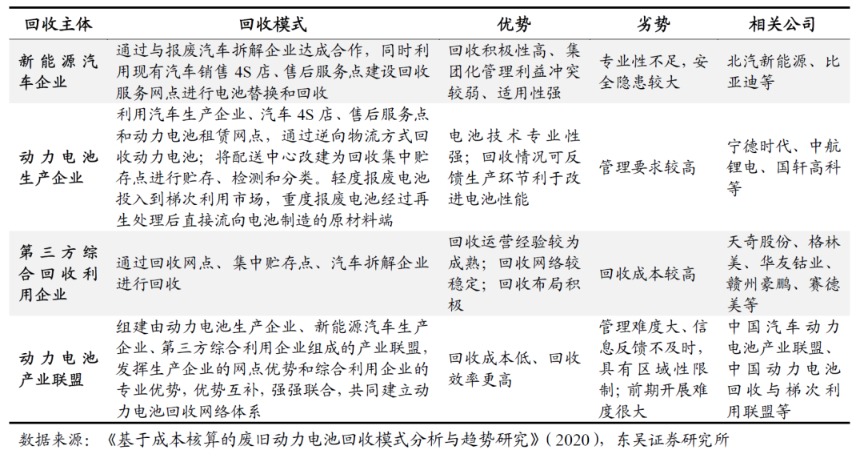

其次,动力电池回收产业有望加速发展。

动力电池在循环充放电的过程中,电池的容量会逐步衰减,当衰减至80%以下时,电化学性就开始难以满足电动车正常的动力需求,就达到了可以退役的状态,可以进行回收处理,动力电池回收也有望成为锂资源的重要补充。

通磷酸铁锂电池的使用寿命一般在5年左右,三元电池的使用寿命一般为6年。我国动力电池装机量的快速爆发大致可以从2015年算起,按照5-6年的报废周期计算,目前已经迎来首个动力电池“退役潮”,行业的拐点或已出现。

据东吴证券测算,到2030年电池回收市场空间有望达到770亿元,年均复合增速达到23%。

工信部等部门发布多项政策指南引导电池回收规范化发展,随着新能源汽车在市场驱动下快速增长,产业链的市场空间有望逐步扩大,在回收端有较好布局的第三方企业和具备较强技术实力的动力电池产业链厂商值得关注。

(以上不构成个股推荐)

具体操作层面,由于锂资源本身属于周期板块,商品价格的拐点可能会滞后于股价的拐点,机会仍有,但是需要对产业链进行持续的跟踪,自行操作难度较大。

如果看好锂资源板块的行情,建议大家还是翻一翻新能源主题基金的前十大成分股,通过定投在上游有重点布局的基金间接参与。

(文章来源:华夏基金)