很多人怀疑止损止盈在实战中的作用,所以有专业人士为了证明在实战中止损止盈有实际意义,就做了一个测试,利用的工具就是正态分布,大家或许对于这个正态分布不太了解,没关系,下面的止损正态分布分析可以助你了解。

何时卖出恐怕是我们遇到最多的一个问题,而止盈与止损又是卖出最常见的两个策略,它们真的有效吗?对股价走势最常见的理论假设有四种:随机游走,分为正态分布与 对数正态分布,以及 趋势理论与 均值回归理论,我们来一一验证。

1.正态分布下的止盈与止损策略

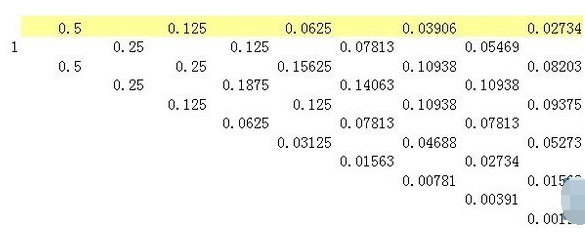

假设股价在时间t内涨跌概率为50%,涨跌幅度为1元。下图为时间9t内的止盈策略的概率分布表。相对初始股价上涨1元就止盈,下跌不止损。表格中数字为实现概率,每上涨一行为赚1元,下跌一行为亏1元,后文意义基本相同。

图1:股价正态分布下的止盈策略

通过计算,我们可以得出:采取止盈策略, 盈利的概率为75.39%,盈利为1元;如采取止损策略,结果将正好相反。而不管采取何种策略,都不会改盈利为0元的期望,仅仅是改变了收益的概率分布(其实在很多情形下,仅改变收益概率分布特征也会产生实际的效用)。在股价走势符合正态分布的理论假设下,我们可以通过操作策略,增加赢的概率。而相应的,我们处于亏损的时间将远高于处于盈利的时间,这是止盈不止损策略的一种主要风险。当然,不止损最大的风险还是在于资本金亏损与盈利的不对称性。

止盈不止损是新股民最常采用的策略,因为这最符合人性。这种策略带来的结果就是, 一开始很容易赚小钱,而长期下去必然会陷入大的亏损。

2.对数正态分布下的止盈与止损策略

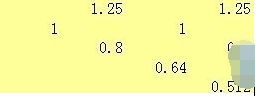

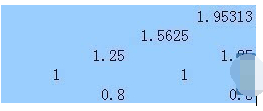

时间t内,股价上涨与下跌概率仍为50%,每次上涨25%或下跌20%,即股价服从对数正态分布。图2为时间3t内止盈不止损的收益分布,图3为时间3t内止损不止赢的收益分布。

图2:对数正态分布下的止盈策略

图3:对数正态分布下的止损策略

通过计算可以得出,图2的期望为1.04525,图3的期望为1.05664。而既不止盈也不止损在时间3t后,相同加权平均时间内的期望为1.05063。可见止损不止盈策略,在股价符合对数正态分布理论假设下能够获得较好的收益,并且规避不止损所带来的风险。

实际上,本人认为, 股价在短期内更接近正态分布,长期内更接近对数正态分布。如果上述情况是事实,那么那句流传很广的“ 快速止损,让利润奔跑”是不无理论解释支撑的。

3.趋势理论下的止盈与止损策略

趋势理论可在模型中增加如下假设:如股价上一时间段t是上涨的,那下阶段上涨的概率将增大;如股价上一时间段t是下跌的,那么下阶段下跌的概率将增大。而其他前提与正态分布模型相同。很显然,这时采取止损不止盈的策略的期望将为正。(因为如果盈利意味着继续的股票盈利的可能性更好,证明从略)

如果股价走势符合趋势理论,那止损不止盈策略将获得更好的收益。

4.均值回归下的止盈与止损策略

趋势理论可在模型中增加如下假设:如股价上一时间段t是上涨的,那么下阶段下跌的概率将增大;如股价上一时间段t是下跌的,那么下阶段上涨的概率将增大。而其他前提与正态分布模型相同。

很显然,与趋势理论恰恰相反,这时采取止赢不止损的策略将会获得正收益,因为下跌即意味着股价上涨的概率将更高。即使下跌后继续下跌的可能在降低,整体期望为正,但仍不能规避不止损所带来的可能产生较大亏损的风险。

止盈与止损从本质而言仍是建立在沉没成本(初始成本)概念基础上的策略,如果仅仅是僵化的应用必然不会产生任何的效果。而应依据不同理论基础上对股价走势的预期,来采用相应的策略,并防范不止损策略对资金造成永久性的侵蚀。

所以从测试中确实证实了止损止盈的作用是存在的,特别是在实战中灵活的建立止盈止损策略更能让其效果翻倍,所以希望大家在重视它的时候还能优化它的策略,对于股票止损怎么定的技巧也可以在本网找答案。

相关文章

股票止损黄金分割点是什么?如何止损?

股票止损出局是什么意思?为什么要止损?

股票止损的意义在哪?对散户有什么用?