一根大阳线,千军万马来相见。11月2个交易日,在指数欢乐红中度过,高开高走,量价齐升。

更加振奋的是,前期超跌的白马蓝筹股行情归来,反抽力度十足,尽情宣泄放量大涨。到底咋回事呢?一起来聊聊~

1

发生了啥?为啥反弹?

在分析市场为何突发放量大涨、超跌白马为何重振雄风归来之前,我们先来简单看一下前期压制市场的原因,毕竟“解铃还须系铃人”。

近期市场下跌的核心原因还是在于对业绩的担忧。

最新披露的三季报,多只业绩不达预期的白马股集中跌停,以“宁茅指数”为代表的龙头跌势不止,加剧市场恐慌。

随着上证50等蓝筹权重宽基指数相继跌破2020年2月疫情底,市场对于机构重仓、价值风格为主的白马蓝筹估值定价逻辑产生巨大分歧,情绪一度非常极端,短期的利空放大了长期的悲观。

压制市场的另一大原因在于增量资金不足的同时存量资金出现波动。

一方面,三季报情况进行调仓换股,放大了市场的波动。

另一方面,近期人民币贬值等影响使得北向资金流出力度加大,而外资持仓偏向大盘股,使得白酒等白马蓝筹持续走弱。

了解了这些后,就不难顺藤摸瓜,找到市场上涨、白马回归的逻辑。

第一,消息面来看。

日前,中国酒业协会联合贵州茅台、五粮液、洋河股份、泸州老窖、山西汾酒、古井贡酒等6大白酒龙头最新发声:

中国白酒产业是充分市场化的长周期产业,呼吁广大投资者及消费者,可以站在更长时间轴上,以历史的眼光和产业发展长周期思维,理性看待资本市场变化,客观分析产业发展态势,合理调整基本投资策略,共同塑造良好产业生态。

白酒企业护盘动作较为明显,对指数稳定起到了较为重要的作用,尤其是有A股“定海神针”之称的茅台大涨,极大提振了市场的情绪。

其次,资金面来看。

有分析认为,外资出清的动作可能已接近完成。

近日,美股纳斯达克中国金龙指数就表现较为抗跌。港股市场的表现以及外资重仓股的表现,都表明在这个位置,外资出清的动作可能已经接近完成,从资金面减小了波动。(来源:券商中国)

2

如何看待后市表现?

之前就说,前期白马蓝筹的下跌很有可能熊市末期止损盘的补跌压力。

最近1个月,每一个风格里面过去1-2年最强的板块均出现了补跌,成长中的新能源、消费中的白酒。每个风格中之前2-3年最弱的板块逆势偏强:成长中的计算机、金融类中的证券。

这种特征表明股市可能处在熊市末期,部分资金被迫降低仓位,导致的强势股补跌,而之前的弱势股可能已经没有筹码了,反而安全,不该再那么悲观。

看待后市,挖掘基觉得还是需要内外兼顾,去分别观察影响因素的边际变化。

海外来看

本周将要召开的11月议息会议很可能成为美联储政策分水岭,如果美联储开始讨论放缓加息,对市场而言就是边际转鸽信号,届时将加速美债收益率下行,从而对A股形成正面支撑作用。(来源:招商证券)

目前市场已经定价了比较极端的加息预期,本次加息75个基点是大概率事件,但随后的鲍威尔新闻发布会是否会透露加息放缓的信号是需要观察的重点,一旦美元指数和美债收益率回落,将对A股形成正面支撑。

国内来看

招商策略认为,12月政治局会议很关键。过去十年,12月初会召开政治局会议讨论经济,12月中旬会召开中央经济工作会议,过去10年,稳增长预期在会前都会出现不同程度回升。

说到经济,还有另外一个分析的角度。

2020年全球疫情爆发后,中国经济率先复苏,2020年至2021年在经济改善和外资流入背景下,A股迎来了很好的行情表现。

但2021年下半年开始,国内经济相关指标出现回落,而美国滞后复苏使得数据增速有相对优势,尤其是到了今年,加上中美利差倒挂,一度造成人民币汇率加速贬值。

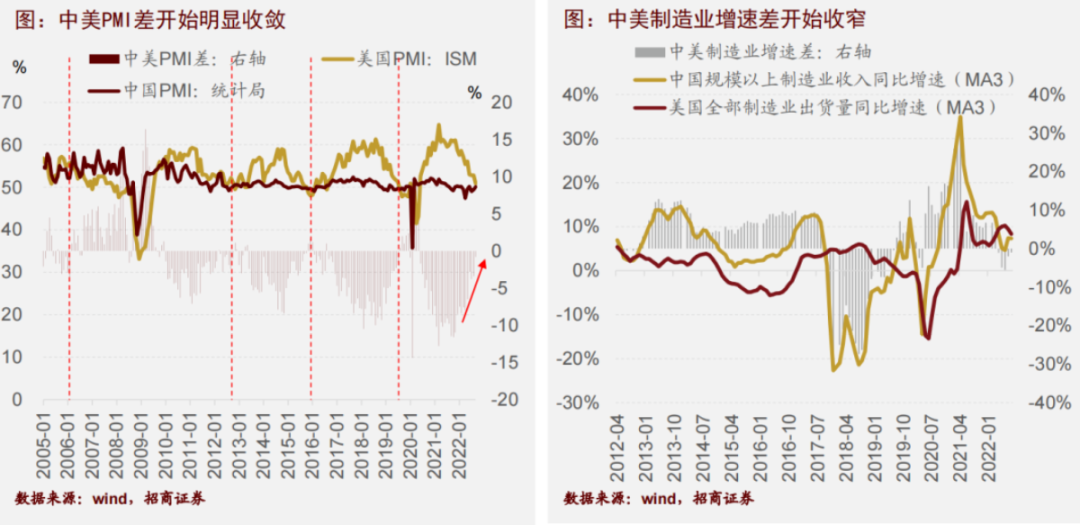

目前,向我们传达出乐观信号的是,从经济数据指标来看,中美PMI差已经开始明显收敛,中美制造业增速差也出现收窄,随着未来国内经济的改善和美国经济增速的疲弱,前期悲观的情况有望逆转。(来源:招商证券)

3

反弹给我们什么启示?

前几天,市场情绪真的非常悲观,上证综指连续跌破3000点、2900点整数关口,直逼2864点的前期低点,上证50、深证100、沪深300等大市值宽基指数都已经跌破了今年4月份的低点位置。一些消费类的核心资产类品种跌幅尤甚。(来源:Wind)

但是,从估值水平看,目前A股整体估值已经处于历史低位区间。有观点认为,在这么低估值位置下,出现连续的、快速的、大幅的下跌,一定是市场出现了一些对上市公司基本面的悲观预期,而且是一种偏中长期的悲观预期。(来源:方正证券)

回顾历史,大家就会发现,在过去每一次盈利下行周期中、在每一次熊市底部时,市场都会产生出这样那样的、在当时感觉完全无法解决的中长期悲观问题。

比如2012年5月,上证综指几乎月线7连阴,当时市场最担心未来中国经济增速“下台阶”,2011年中国实际GDP增速9.6%,2012年本来有GDP增速“保8”的说法,最后全年增速7.9%不到8%。经济增速“下台阶”在当时看来是完全不可逆的,因此上市公司盈利以后也会很糟糕。然后事后几年的实践表明,很多优质龙头公司的盈利能力反而提高了。(来源:方正证券)

再比如2018年底时候,上证综指跌破2500点,当时市场也极其悲观,悲观的理由中有一条是未来中国的人口结构越来越恶化,可能会走日本“失去三十年”的老路。这也是一个绝对的中长期悲观预期,不可逆无力改变。后来大家知道,2019年一过元旦,市场行情马上启动,三年牛市到来。在行情好转后,市场上也就很少再有人去提这个中长期悲观预期了。(来源:方正证券)

当市场处于一种短期的基本面比如业绩、比如估值的逻辑已经不够用,需要用特别长期的逻辑去解释行情的时候,说明情绪真的已经非常极端了,往往这种时候会出现行情反转。(来源:方正证券)

历史一次次让我们相信,很多所谓的中长期悲观预期和逻辑,实际上是在短期盈利下行中被严重放大了的,一旦短期盈利上行市场回暖,这些中长期悲观逻辑大概率就都不在了。

走过几轮牛熊,就会明白,人类社会的自我纠错、寻找出路或者再平衡的能力,像人身体的免疫能力一样神奇。身处其中能做的,就是在沮丧的时候保留乐观,在亢奋的时候保持警惕,市场反弹就是对我们最好的提醒。

(文章来源:华夏基金)