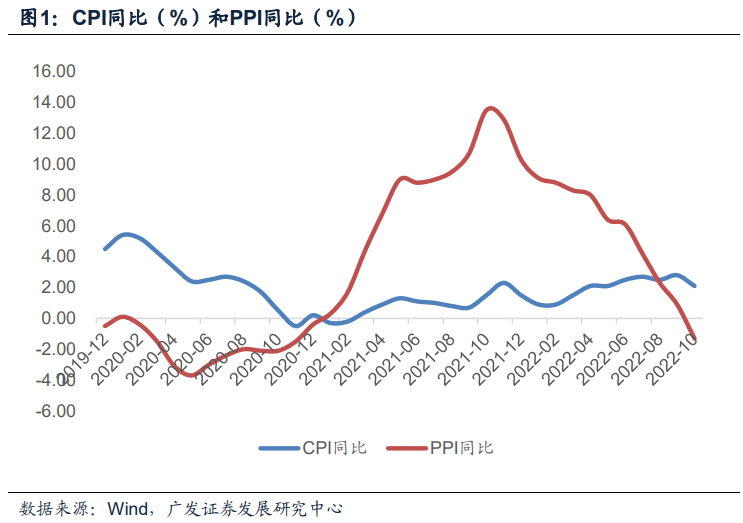

10月CPI同比2.1%,自9月2.8%的高点出现了明显缓和。PPI同比-1.3%,属2021年以来首次进入负增长区间。通胀中枢在进一步走低,核心CPI稳定在0.6%的年内低位。

核心观点

10月CPI同比2.1%,自9月2.8%的高点出现了明显缓和。PPI同比-1.3%,属2021年以来首次进入负增长区间。通胀中枢在进一步走低,核心CPI稳定在0.6%的年内低位。

10月CPI同比增长2.1%,低于前值的2.8%和市场平均预期的2.4%(Wind口径)。

10月PPI同比-1.3%,低于前值的-0.9%和市场平均预期的-1.1%(Wind口径)。

10月核心CPI同比为0.6%,持平于前值,处于年内低点。

CPI同比回落幅度较大一则和基数抬升有关,去年10月的环比0.7%是年内次高点,当时鲜菜价格从前值的环比1%跃升至环比16.6%,我们的报告《蔬菜价格为何超季节性》曾做过详细分析;二则源于鲜菜、鲜果和水产品价格环比由升转降,这一点应与节后供给释放,以及区域疫情升温对餐饮部门的影响有关;三则是油价影响,[1]国内成品油价9月21日下调、[2]再次上调是10月24日,10月国内汽油和柴油价格环比分别下降1.2%和1.3%。

10月CPI面临较高基数。2021年10月CPI环比由9月的零增长骤然上行至超季节性的0.7%,当时很大程度与菜价上行有关,我们的报告《蔬菜价格为何超季节性》曾做过分析。

10月食品CPI环比只有0.1%,主要与鲜菜、鲜果和水产品价格环比下降有关,三者环比分别下降4.5%、1.6%和2.3%。

9月、10月CPI交通工具用燃料项的环比分别为-1.2%、-1.1%,同比分别为19.0%、12.4%。

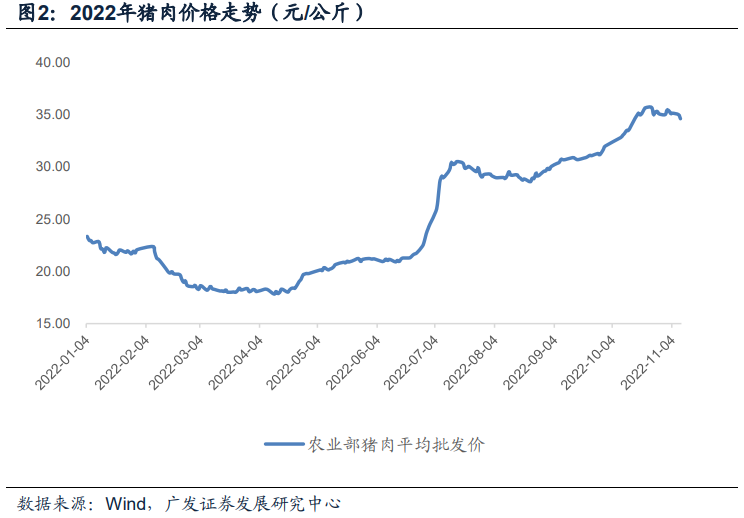

猪肉价格在10月继续上行。CPI口径猪肉价格10月环比为9.4%,涨幅比前值扩大4.0个百分点;同比为51.8%,涨幅比前值扩大15.8个百分点;不过11月以来猪肉价格放缓,农业部猪肉批发价11月均值略低于10月下旬。2022年以来猪肉经历三波上行脉冲,目前第三波脉冲(8月下旬至10月下旬)似乎已经结束。

猪肉价格在2022年以来经历三波脉冲。

2022年以来第一波是4月下旬至5月底,反映一轮较集中的区域疫情得到有效控制;第二波是6月下旬至7月中旬,反映经济修复,同期社零进入正增长;第三波是8月下旬至10月下旬,反映经济在经历地产下行冲击后再度低位企稳。

往后看,11-12月猪肉价格基数进一步抬升,在没有明显的环比带动项的背景下,CPI大概率进一步放缓。成品油价可能具有小幅支撑,10月24日、[3]11月7日连续上调,但尚不足以改变CPI趋势。对于2023年来说,5月起猪肉基数就会逐步抬升,低基数时段较为短暂,主要是3-4月。新涨价因素相对更为关键,而它取决于明年的餐饮和消费环境,这一点仍需继续观察。

以农业部猪肉平均批发价月均值观测,2021年9月-12月分别为19.9、19.9、24.0、24.0元/公斤,11-12月价格基数显著抬升。2022年1-2月的均价也在20元以上,3月起才开始回落,5月开始新一轮逐步上行。

这对应着如果不考虑新涨价因素,单纯从基数影响看,2022年11月-2023年2月CPI会面临回落压力;2023年3-4月会有回升;5月起再度面临回落压力。

当然,这里的不确定性是猪周期下一步的走势,仍需进一步做出观测。

PPI环比由降转升,但同比依然回落明显至-1.3%。市场可能会存在“通缩”的担忧,但目前应该算不上。一则去年的上行主要与煤炭等领域的供求缺口有关,由此去年四季度“保供稳价”,由此带来明显的高基数;二则40个主要行业中,[4]同比正增长的依然有27个。从行业来看,环比涨幅扩大的主要有煤炭、非金属矿(水泥等)、农副食品加工、计算机电子。

10月煤炭开采和洗选业价格环比上涨3.0%,涨幅较前值扩大2.5个点。非金属矿物制品业价格由下降0.4%转为上涨0.6%。农副食品加工业价格上涨1.4%,涨幅较前值扩大0.6个点;计算机通信和其他电子设备制造业价格上涨0.9%,涨幅较前值扩大0.8个点。

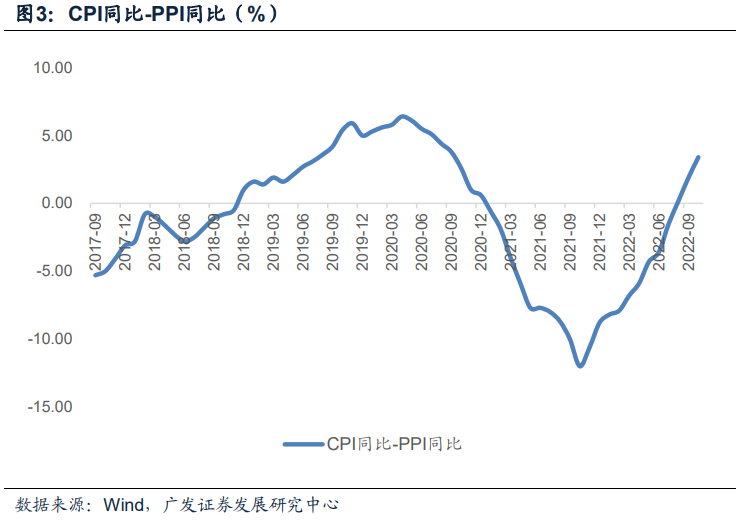

CPI-PPI增速差继续扩大至3%以上,逻辑上这对应着中下游利润空间的继续改善。不过2020年以来,中下游在量上受疫情分布影响下的居民生活半径约束,这部分弹性更大;单纯的利润率变化不足以描述行业基本面。

10月CPI同比-PPI同比为3.4%,这一指标从2020年初开始下降,底部是2021年10月,后震荡上行,至2022年8月转正;9月和10月进一步扩大至1.9%和3.4%。

逻辑上来说,CRB、PPI-CRB、PPI、CPI-PPI、CPI大致对应不同类型行业的利润空间。

当前外需呈加快下滑的态势,10月出口本轮首次进入小幅负增长;在此背景下,扩大内需的必要性上升。11月4日,人民日报文章《把实施扩大内需战略同深化供给侧结构性改革有机结合起来》回顾1998和2008年的扩大内需,指出“实施扩大内需战略是应对外部冲击、稳定经济运行的有效途径”。而对于扩大内需来说,既涉及逐步优化消费环境,又涉及稳固定资产投资,信贷总量和金融条件的支持必不可少。国内通胀放缓打开信贷和金融政策空间。

(文章来源:广发证券研究)